ถ้าท่านผู้อ่านลงทุนหุ้นไทยมาในช่วง 5-6 ปีนี้ “แบบที่ไม่ผิดพลาดอะไรมาก”

ทุกคนก็จะมีกำไรตุนไว้ในมือไม่มากก็น้อย…

เพราะตั้งแต่ต้นปี 2009, 2010, 2011, 2012, 2013 และ 2014 ที่ผ่านมา ถ้าใครลงทุนแล้วได้ผลตอบแทนตามดัชนี SET TRI (SET รวมเงินปันผล) ก็จะได้กำไรประมาณ 330%, 150%, 70%, 65%, 16% และ 21% ตามลำดับ

เราคงไม่อยากจะเสียกำไรไปง่ายๆ หากมีวิกฤติเกิดขึ้นจริงมั๊ยครับ ?

ซึ่งถ้าคนส่วนใหญ่คิดแบบนี้ ก็ยิ่งเสี่ยงว่าจะเกิดการ “เทขาย” ขึ้นมาพร้อมๆ กัน หากมีเหตุการณ์ผิดปกติเกิดขึ้น เพราะทุกๆ คนก็มีกำไรมากพอดู จึงพร้อมจะขายได้ทุกๆ ราคาๆ อยู่แล้ว!

แม้ปัจจุบันเราจะยังไม่รู้ก็ตามว่าวิกฤตินั้นมันเป็นอะไร ?

แต่อย่างน้อย ถ้าเราได้เตรียมแผนการ รองรับสถานการณ์แบบนั้นเอาไว้ก่อน ก็น่าจะช่วยลดความเสียหายได้บ้าง หรือ ถ้าคิดผิด มันไม่มีวิกฤติอะไรเกิดขึ้น… อย่างน้อยเราก็จะได้เตรียม “แผนฉุกเฉิน” เอาไว้กับตัว เพราะขนาดองค์กรธุรกิจต่างๆ ยังต้องมี “แผนฉุกเฉิน (BCP)” ซึ่งคิดเตรียมไว้ล่วงหน้า

นักลงทุนผู้ไม่ประมาทอย่างเรา ก็ควรจะมีเอาไว้เช่นกัน… ถึงเวลาจะได้ไม่ Panic ครับ!

วัตถุประสงค์ของแผนการรับวิกฤตินี้

มีแค่ 2 ข้อใหญ่ๆ นั่นคือ

- สามารถลดความเสียหายที่จะเกิดกับพอร์ตการลงทุนได้ หากมีวิกฤติเกิดขึ้นจริง

- ต้องไม่ทำให้เราเสียโอกาสในการลงทุน กรณีไม่มีวิกฤติเกิดขึ้นแล้วตลาดปรับขึ้นต่อ

ข้อ 1 นั้นง่ายครับ… ถ้าอยากทำ ก็แค่ “ลดพอร์ต” ถือเงินสดมากขึ้น หรือ “ล้างพอร์ต” ได้เลยถ้ากลัวมาก

แต่นั่นยังไม่ถือว่ารอบด้านพอครับ เพราะสำหรับผม (และหลายๆ ท่าน) ที่มีแผนการลงทุนระยะยาว… หวังให้พอร์ตลงทุนยกฐานะแบบจริงจังในอนาคต การที่ขายหุ้นออกไป… แล้วตลาดไม่ได้ตกตามที่คิด แต่กลับขึ้นไปต่ออย่างแรง! เราอาจจะทำใจไม่ได้ถ้าต้องไปซื้อหุ้นกลับที่ราคาสูงกว่าที่เราขายไปมาก ผลคือ… เราอาจจะมัวรอไปเรื่อยๆ และกลายเป็นเสียโอกาสการลงทุนอย่างมาก (ใครหนีวิกฤติปี 2008 ไป แล้วไม่ได้กลับเข้าตลาดในปี 2009 จะเสียผลตอบแทนไปถึง 70%!)

ซึ่งนั่นเป็นที่มาว่าทำไมผมต้องเขียนวัตถุประสงค์ข้อ 2 กำกับไว้ด้วย!

เงื่อนไขพิเศษ (ตามประสานักลงทุนระยะยาว)

พอร์ตการลงทุนของผมนั้น ปกติแทบไม่มีการซื้อขาย เพราะผมเชื่อในคำพูดซึ่ง Warren Buffett ได้กล่าวไว้ว่า…

Activity is the enemy of investment returns

(การพยายามจะทำสิ่งนั้นสิ่งนี้… กลับเป็นศัตรูของผลตอบแทนการลงทุนเสียเอง)

สิ่งที่ Buffet ทำโดยมาก จึงเป็นเพียงการ “คัดสรร” หุ้นของกิจการดีๆ แล้วถือลงทุนไประยะยาวเท่านั้น

อีกตัวอย่างหนึ่งก็คือ… ผมเคยศึกษางานวิจัยเกี่ยวกับ “การวิเคราะห์ผลตอบแทน” ของผู้จัดการกองทุนบำนาญ (Pension Funds) ในสหรัฐฯ และในอังกฤษ เป็นจำนวนร่วมร้อยกอง ใช้เวลาศึกษาระยะยาวนับสิบปี ก็ได้บทสรุปที่คล้ายๆ กับที่ Buffett กล่าวไว้ก็คือ…

ผลตอบแทนของผู้จัดการกองทุนที่พยายามจะทำนั่นทำนี่ เพื่อเอาชนะตลาด… กลับแพ้ให้กับผลตอบแทนจากพอร์ตที่แค่จัด Asset Allocation ไว้ให้เหมาะสม แล้วอยู่เฉยๆ!

ดังนั้น เงื่อนไขพิเศษของผมก็คือ

แผนการรองรับวิกฤตินี้ต้องไม่ทำให้พอร์ตลงทุนระยะยาวของผมกลายเป็นพอร์ตซื้อๆ ขายๆ ถ้าจะให้ดี… มันไม่ควรจะเปลี่ยนวิธีการลงทุนของผมมากเกินไป ผมเคยอยู่เฉยๆ แล้วรอดูเงินทำงานให้พอร์ตโตยังไง ก็ขอให้ได้ทำแบบนั้นต่อไป!

คำเตือน!

เทคนิควิธีการลดความเสี่ยงให้กับพอร์ตนั้นมีอยู่มากมาย… แนวทางที่ผมจะเขียนถึงนี้ก็เป็นเพียงอีกแผนการลงทุนหนึ่ง ซึ่งไม่ได้เป็นแผนที่วิเศษ พิสดาร แปลกใหม่อะไร อยากให้ศึกษาเพื่อให้เห็นหลักการก่อน… ถ้าเห็นว่าดี เหมาะสมกับนิสัยของตัวเอง ค่อยนำไปประยุกต์ใช้ ช่องโหว่ของแผนคงจะมีอยู่บ้าง ผมเองไม่สามารถรับประกันอะไรให้กับท่านได้ ดังนั้น ต้องใช้วิจารณญาณครับ!

ถ้าพร้อมแล้วก็เลื่อนลงไปอ่านต่อได้เลย…

ขั้นตอนที่ 1 : ปรับตั้งระดับความเสี่ยงที่ต้องการลดเมื่อมีสัญญาณวิกฤติ

การรับมือกับความเสี่ยงแบบหนึ่งก็คือการคิดแบบ Loser’s Game คือถ้าระยะเวลาการลงทุนยังเหลืออีกยาวมาก เราอาจจะ “ไม่ต้องทำอะไร” กับพอร์ตของเราเลยก็ได้ ลองศึกษาเพิ่มที่นี่ครับ : ลงทุนได้สำเร็จ… แบบทำน้อยได้เยอะ (Win the Loser’s Game)

แต่ถ้าเรา…

- อึดอัด “คันไม้คันมือ” อยากจะทำอะไร “บ้าง” ไม่ใช่ปล่อยพอร์ตไปตามมีตามเกิด

- ไม่ได้มีระยะเวลาการลงทุนที่ยาวเป็นสิบๆ ปี พอที่จะปล่อยพอร์ตให้เติบโตไปได้โดยไม่ทำอะไร

- กลัวเกิดวิกฤติขนาดใหญ่ ประเภทที่กินเวลาหลายๆ ปี (อ่านเพิ่มเติม วิกฤติใหญ่ #1 และ วิกฤติใหญ่ #2)

ไม่ว่าจะด้วยเหตุผลอะไร เราก็กำลังก้าวเข้าสู่เกมส์การแข่งขันแบบ Winner’s Game แล้ว นั่นก็คือ “ในเกมส์แบบนี้ เราต้องมี Action ที่คิดเตรียมไว้อย่างดี ถึงจะเอาชนะตลาดได้” ซึ่งผมเองไม่ได้หวังสูง ว่าเราต้องกำไรในตลาดขาลง… แต่แค่เราขาดทุนน้อยกว่าตลาด ก็ถือว่าชนะแล้วครับ เพราะเมื่อวิกฤติผ่านพ้นไป… เราจะเริ่มต้นใหม่ได้อย่าง “คนที่พร้อม” ไม่ใช่ “ซากศพ” ที่เกือบรอด

ประเด็นอยู่ที่ว่า… เราจะ Bet มากขนาดไหนว่า Action ของเราจะถูกต้อง เพราะอย่างที่ได้พูดไปว่า ถ้าเราลดหุ้นลงแล้วหุ้นไม่ตก… มันก็มีค่าเสียโอกาสของมัน ซึ่งอาจจะมากก็ได้ เพราะถ้าวิกฤติมักมาแบบที่เราไม่รู้ตัว… ตลาดขาขึ้นแบบไม่มีเหตุผล ก็อาจมาแบบไม่รู้ตัวได้เช่นกัน

สิ่งที่ผมจะแนะนำนั้น ไม่ใช่เป็นการชวนให้ “อพยพ” ออกจากหุ้น แต่จะแนะนำให้ใช้หลักการหนึ่งในการตัดสินใจลงทุน ที่เรียกว่าการทำ Tactical Asset Allocation (TAA)

การจะทำ TAA ได้นั้น เราต้องมีพอร์ตระยะยาวที่ตั้งใจจะลงทุน หรือ Strategic Asset Allocation (SAA) อยู่ก่อน เช่น บางท่านอาจจะแบ่งเงินลงทุนเป็นหุ้น 60% และตราสารหนี้ 40% นี่ก็เป็น SAA แบบหนึ่ง หรือท่านที่เน้นลงทุนในหุ้น 100% เลย… สัดส่วน 100:0 นี้ก็เป็น SAA ของท่าน

การทำ TAA นั้น จะ “ยอม” ให้เรา “ปรับพอร์ต” หรือ “เอียง (Tilt)” พอร์ตการลงทุนไปเล็กน้อย โดยมีเงื่อนไขว่า “ถ้าทำแล้วผิดพลาด ต้องไม่ทำให้พอร์ตการลงทุนพลาดเป้าหมายระยะยาวไปมาก”

การปรับพอร์ตแบบ TAA นั้นจึงนิยมกำหนดเป็น “สัดส่วนสินทรัพย์ที่ยอมให้เปลี่ยนแปลงได้” เช่นกรณีที่มี SAA เป็น หุ้น 60% ที่เหลือเป็นสินทรัพย์เสี่ยงต่ำ เราอาจยอมให้มีการปรับเพิ่ม/ลดหุ้นได้ “+/-10%” จาก SAA ในที่นี้ถ้ากลัวว่าหุ้นจะตกหนักๆ สิ่งที่เราจะทำก็คือการปรับลดหุ้นในพอร์ตจาก 60% ให้เหลือ 50%

พอร์ตที่มี SAA เป็นหุ้น 100% ก็ทำได้เช่นกัน โดยเราอาจกำหนดให้เพิ่ม/ลดหุ้นได้ “+/-20%” จาก SAA ในที่นี้ถ้ากลัวว่าหุ้นจะตกหนักๆ เราก็สามารถลดหุ้นที่ลงทุนมาอยู่ที่ 80% และอีก 20% ก็ถือเงินสดรอไว้

ซึ่งหัวใจสำคัญของ TAA นั้นก็คือ “ถ้ายอมให้ปรับพอร์ตได้น้อย ความแตกต่างของผลลัพธ์ก็จะไม่มาก

แต่ถ้ายอมให้ปรับได้มากๆ เวลาที่ปรับแล้วผิดพลาด ก็จะ “กลับลำ” ยาก โอกาสพลาดเป้าหมายระยะยาวก็จะมากขึ้น” ดังนั้น กองทุนขนาดใหญ่ๆ จึงมักมีช่วงของ TAA ที่แคบ เช่นอาจจะแค่ +/- 5% หรือ เต็มที่ก็ไม่เกิน +/- 10% บางทีก็เพราะเงินใหญ่ๆ จะเคลื่อนไหวทีก็ “อุ้ยอ้าย” มีประเด็นเรื่อง “สภาพคล่อง” ของหุ้นที่จะซื้อขายมาเกี่ยวมาก

แต่สำหรับ “รายย่อย” แบบเรา ข้อจำกัดแบบนั้นก็จะน้อยกว่า ส่วนตัวผมก็ยอมให้ TAA ของผมนั้นกว้างหน่อย เพื่อให้เห็นผลลัพธ์ได้ชัดขึ้น ซึ่งตรงนี้ใครจะยอมเท่าไร ก็อยู่ที่ “ความพอใจ” ของแต่ละคนครับ

หรือถ้าท่านมั่นใจมากๆ ว่า “มีหลักการตัดสินใจที่ดี” ทายตลาดได้แม่นยำ ท่านจะ “ล้างพอร์ต” อพยพออกจากหุ้นเลยก็ได้ แต่ต้องบอกว่า นั่นไม่ใช่ TAA นะครับ การทำแบบนั้นจะให้ผลลัพธ์ดีที่สุดถ้าทำถูก… แต่ถ้าผิด ท่านก็จะเบลอๆ งงๆ อาจจะไม่ได้ต่างจาก “แมงเม่า” ทั่วไปเลยก็ได้

อย่าแค่อ่านนะครับ… ลองคิดดูว่า ถ้าท่านจะลดพอร์ตหุ้นลง ท่านจะลดมากน้อยแค่ไหน ?

ขั้นตอนที่ 2 : เลือกวิธีการในการปรับลดความเสี่ยงของพอร์ต

จริงๆ ขั้นนี้ไม่มีอะไรมาก เพราะวิธีการลดความเสี่ยงแบบที่รายย่อยทำได้นั้นก็มีไม่กี่วิธี เช่น

- ขายหุ้นออก

- Short สัญญา SET50 Futures หรือใช้อนุพันธ์อื่นๆ

แต่ละวิธีก็มีข้อดีข้อเสียต่างกันครับ… ถ้าพอร์ตไม่ใหญ่มาก ถือหุ้นที่มีสภาพคล่องพอที่จะขายโดยไม่เสียราคามากนัก การขายหุ้นเลยก็เป็นวิธีที่ตรงไปตรงมา และง่ายที่สุด

แต่ถ้าพอร์ตท่านใหญ่ หุ้นที่ถือก็ไม่ใช่ว่าจะขายได้ง่ายๆ การลดความเสี่ยงผ่านอนุพันธ์นั้นก็เป็นทางเลือกที่ดี แต่ผลลัพธ์อาจจะผิดคาดก็ได้ เช่น การ Short SET50 Futures แทนที่จะให้ผลตอบแทนสวนทางกันกับหุ้นที่ถือ มันดันกลายเป็นทางเดียวกันขึ้นมา เช่นเราไป Short SET50 Futures ไว้ แล้วตลาดปรับขึ้น… สัญญาที่ Short ไว้ก็จะขาดทุน… โดยปกติก็ควรจะได้กำไรจากหุ้นที่เราถือ ซึ่งปรับขึ้นมาชดเชยผลขาดทุนนั้น ส่งผลให้ “เจ๊า” กันไป ซึ่งเป็นเป้าหมายของการป้องกันความเสี่ยงของพอร์ต (Hedging)

แต่ถ้ามันไม่เป็นแบบนั้น นั่นเพราะหุ้นที่เราถือ มีนิสัยอินดี้ เป็นตัวของตัวเองมากไป คือดันไม่เคลื่อนตามทิศทางของตลาด การใช้สัญญาอนุพันธ์ ซึ่งมักอิงกับดัชนีตลาดก็จะได้ผลไม่ค่อยดีนัก

และสุดท้ายก็คงต้องเทียบ “ค่าใช้จ่าย” จากทั้งสองวิธีล่ะครับ ว่าทางไหนถูกกว่า ซึ่งสำหรับการวางแผนเตรียมหนีวิกฤตินั้น ผมว่าค่าใช้จ่ายไม่ค่อยเป็นประเด็นมาก “เพราะเราไม่ได้จะทำบ่อยๆ”

ผมว่าเลือกอะไรง่ายๆ ไม่ซับซ้อน ทำสิ่งที่เราเข้าใจดีกว่าครับ! ยิ่งถ้าไม่เข้าใจอนุพันธ์อยู่แล้ว ก็ยิ่งตอบง่ายเข้าไปใหญ่

ท่านเลือกวิธีไหนครับ… ผมคงเลือกวิธีง่ายๆ คือ “ขายหุ้น” ออกเอาดีกว่า

ขั้นตอนที่ 3 : ติดตั้งระบบในการตัดสินใจว่าจะลดความเสี่ยงเมื่อไร

ที่คุยกันมาทั้งหมดยืดยาวนั้น… เรายังไม่ได้ขายหุ้นซักหุ้นนะครับ เดี๋ยวจะเข้าใจผิดว่าให้ไปขายหุ้นแล้ว เราแค่เตรียมการเอาไว้ เพราะในการที่จะขายเมื่อไรนั้น เราต้องมีระบบการตัดสินใจที่ดีก่อน!

ระบบที่ว่าก็คือ “วิธีตัดสินใจ” ว่าเมื่อไรเราจะอยู่เฉยๆ รอดูไปก่อน หรือ เมื่อไรที่เราจะเริ่มลดพอร์ต และหวังว่าทุกท่านคงเห็นด้วยกับผมนะครับ ว่า “อารมณ์” ไม่ใช่วิธีในการตัดสินใจที่ดีพอ!

วิธีตัดสินใจนั้น ควรเป็นวิธีที่อิงกับเหตุผล อิงกับสถิติ อิงกับค่าวัดบางอย่าง ที่เรา “เชื่อมั่น” โดยยอมให้มีปัจจัยเรื่องอารมณ์ ความกลัว ความโลภ มาเกี่ยวข้องให้น้อยที่สุด

ตรงนี้ก็อยู่ที่ความเชี่ยวชาญของแต่ละท่านล่ะครับ ว่าจะใช้ระบบการตัดสินใจแบบไหน ซึ่งสำหรับท่านที่ลงทุนแนวปัจจัยพื้นฐาน (หรือจะเรียกว่า VI ตามสมัยนิยม) นั้น ดูเหมือนพวกเราจะไม่ค่อยมีเครื่องมือแนวนี้ เพราะเมื่อประเมินมูลค่าหุ้นออกมา แล้วพบว่าราคาปัจจุบันยังต่ำกว่ามูลค่าที่แท้จริงมาก เราก็พร้อมจะถือต่อไป แล้วถ้าหุ้นไหนที่ราคาขึ้นมาเกินมูลค่าพื้นฐานเราก็คงขายออกไปแล้ว

งานนี้ก็อาจจะต้องหยิบยืมเครื่องมือจากสายการวิเคราะห์ทางเทคนิค (Technical Analysis) มาใช้ อาจจะต้องไปดู Indicators ต่างๆ ที่บอกว่าตลาดอยู่ในภาวะที่ “ซื้อมากเกินไป หรือ Overbought” แล้ว แต่ผมสารภาพตามตรงว่า ผมก็ไม่เชี่ยวชาญอีก… คือ อ่านไม่เป็น ตีความไม่เก่ง เพราะถ้าผมตีความ คงขายหมูไปนานแล้ว เพราะผมตีความว่ามันก็ Overbought อยู่เป็นระยะๆ หุ้นก็ยังขึ้นต่อ

ดังนั้น ผมจะยกตัวอย่าง แนวทางที่ผม “เชื่อมั่น” และอยู่ในขอบเขตที่ผมคิดว่า “ผมจะทำได้” มาให้ทุกท่านดูแทน แนวทางที่ว่าก็คือการทำความเข้าใจกับ “พฤติกรรมการขาดทุนหนักๆ” หรือผมเรียกเก๋ๆ ว่า “Large Loss Anatomy” ของหุ้นไทยในอดีตที่ผ่านมา ตั้งแต่ก่อตั้งตลาดหลักทรัพย์ฯ แล้วนำมาใช้ในการปรับพอร์ต!

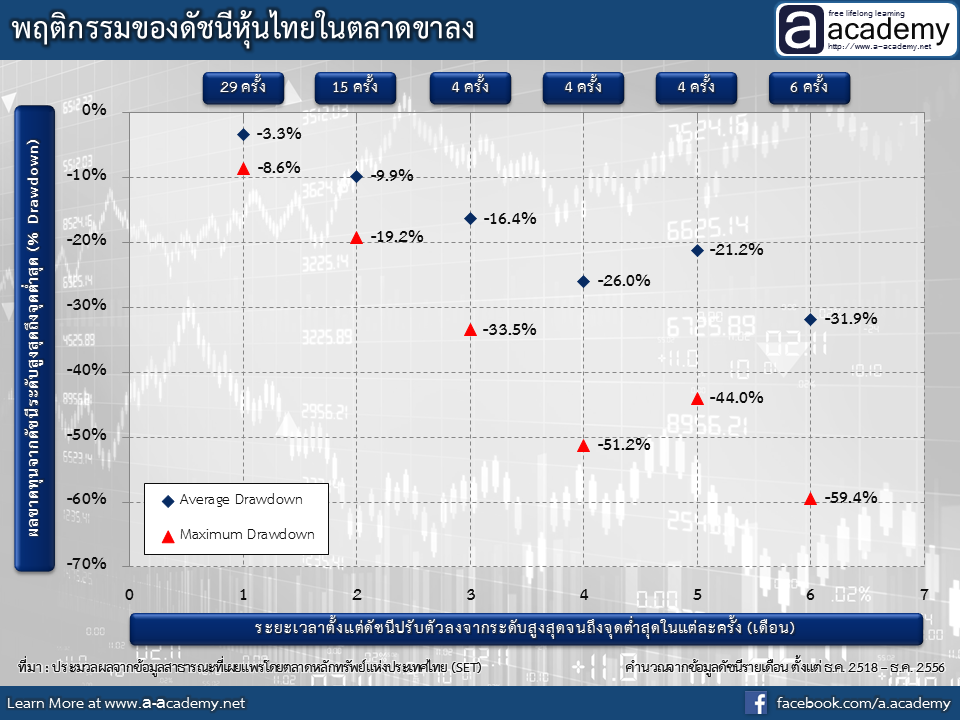

พฤติกรรมที่ว่านั้น ผมศึกษาจากข้อมูลเท่าที่หาได้ นั่นคือ ดัชนี SET Index ย้อนหลังเป็นข้อมูล “รายเดือน” เป็นระยะเวลา 38 ปี นับตั้งแต่ ธ.ค. 2518 จนถึง ธ.ค. 2556 โดยดูสิว่า เวลาที่ตลาดหุ้นปรับตัวลง หรือที่เรียกว่าการ Drawdown นั้น “ปรับลงได้มากขนาดไหน” และ “ใช้เวลาเท่าไรในการปรับลงถึงจุดต่ำสุด” ก่อนที่จะคลี่คลายแล้วปรับตัวขึ้นกลับมา ซึ่งได้ข้อสรุปตามภาพด้านล่างนี้

ในที่นี้ผมขออนุญาตตัดค่าที่ผมเชื่อว่า คงมีโอกาสเกิดยาก (ในทางสถิติเรียกว่า Outliers) ทิ้งไป ก็จะคงเหลือพฤติกรรมการ Drawdown ในตลาดขาลงดังรูป

แกนนอนนั้นคือระยะเวลาที่ใช้ตั้งแต่ดัชนีอยู่ ณ จุดเริ่มต้น ก่อนที่จะตกลงมาถึงจุดต่ำสุด จะมีตั้งแต่ 1 ไปจนถึง 7 เดือน (ค่า Outlier ที่ผมตัดทิ้งไปนั้น ครั้งหนึ่งตลาดเคย Drawdown กินเวลาถึง 39 เดือนก็มีครับ)

แกนตั้งนั้นคือผลขาดทุน หรือค่า % Drawdown ว่าแต่ละรอบที่หุ้นตกนั้น เคยขาดทุนมากที่สุด (Maximum Drawdown) เท่าไร และโดยเฉลี่ยจะขาดทุนเท่าไร (Average Drawdown) ผมขออ่านให้ฟังซัก 2 ตัวอย่างดังนี้นะครับ

- สำหรับการ Drawdown ที่กินเวลาประมาณ 1 เดือนนั้น

เคยเกิดขึ้นกับ SET Index ทั้งสิ้น 29 ครั้งด้วยกัน ซึ่งโดยเฉลี่ยแล้วจะมีผลขาดทุนประมาณ 3.3% ส่วนครั้งที่เลวร้ายที่สุดนั้น เคยขาดทุนภายในเวลา 1 เดือนถึง 8.6% - สำหรับการ Drawdown ที่กินเวลาประมาณ 2 เดือนนั้น

เคยเกิดขึ้นกับ SET Index ทั้งสิ้น 15 ครั้งด้วยกัน ซึ่งโดยเฉลี่ยแล้วจะมีผลขาดทุนประมาณ 9.9% ส่วนครั้งที่เลวร้ายที่สุดนั้น เคยขาดทุนภายในเวลา 2 เดือนถึง 19.2%

ซึ่งถ้าอ่านต่อไปใน Drawdown Period ที่เป็น 3 เดือน 4 เดือน …. ไปเรื่อยๆ ก็จะเห็นว่า Average Drawdown และ Maximum Drawdown ก็จะมีแนวโน้มเพิ่มขึ้นนะครับ

นั่นถือ ถ้าเราไม่จัดการอะไรแต่เนิ่นๆ (เช่น ตั้งแต่ช่วง 1-2 เดือนแรก แล้วปล่อยให้ตลาด Drawdown ไปเรื่อยๆ มูลค่าพอร์ตของเราก็จะไหลลงตามการ Drawdown ของตลาดไปเรื่อยๆ ได้เช่นกัน

จากนั้น ผมก็นำ “พฤติกรรมที่สังเกตได้” นี่แหละครับ มาใช้ตัดสินใจในการวางแผนรับวิกฤติ โดยเริ่มจากการพยายามจะ “แยกแยะ” ให้ได้ ว่าการย่อตัวแบบไหน เป็นเรื่องปกติของตลาดหุ้น และแบบไหนส่อจะไหลยาวเป็นวิกฤติ… โดยมีเงื่อนไขว่า ผมไม่อยากจะซื้อๆ ขายๆ บ่อยๆ ดังนั้น วิธีตัดสินใจนี้ มันต้องไม่ไว หรือ ไม่ Sensitive เกินไป จนทำให้ผมแตกตื่น เดี๋ยวขาย เดี๋ยวซื้อกลับ

ผมก็เริ่มดูจากค่า Drawdown ในช่วง 1 เดือนว่า หุ้นก็คงตกได้ 3-4% โดยเฉลี่ย หรือถ้าจะเลวร้ายจริงๆ ก็คงไหลลงไปได้ 8-9% และถ้ายังไม่จบ ก็จะเริ่มเข้าสู่เดือนที่ 2 ซึ่งถ้าหุ้นยังลงต่อ ก็จะลงไปได้เฉลี่ยแถวๆ 10% จากจุดเริ่มต้น และลงได้สูงสุดประมาณ 19-20% จากจุดเริ่มต้น

จากนั้นผมก็ถามตัวเองว่ารับ Loss ได้ประมาณไหน ที่ถือว่ายอมได้ เพื่อที่จะไม่พลาดขายหุ้นเร็วเกินไป ผมก็ค่อนข้างเชื่อตามสถิติในอดีตว่า ถ้าใน 1 เดือน พอร์ตลดลงประมาณ 5% ก็ถือว่ายอมรับได้ ซึ่งถ้ามากกว่านั้น ก็อย่าเกิน 10% เลย

ดังนั้นในช่วงที่ดัชนีหุ้นปรับลดลงแถวๆ 5-10% ซึ่งถ้าเทียบ ณ ดัชนีระดับ 1500 จุดตอนนี้ก็คือต้องลดลง 75 – 150 จุด ผมก็จะเริ่มระมัดระวังแล้ว… และถ้าแนวโน้มดัชนียังไหลลงต่อเนื่อง ผมก็จะเริ่มยอมรับว่า “นี่ผิดปกติ” แล้ว และก็พร้อมที่จะลดพอร์ตการลงทุนลงตามระดับที่เซทไว้ในขั้นตอนที่ 1 โดยจะใช้วิธีค่อยๆ ลด หรือจะลดทันทีให้ถึงเป้าหมายเลย อันนี้ก็อยู่ที่ “ความพอใจ” ของแต่ละท่านครับ

ด้วยวิธีการแบบนี้ หน้าที่ของผมก็คือการ Monitor ดูว่า จาก Peak ล่าสุดของ SET Index นั้น SET ปรับลดลงมา 5-10% รึยัง… ถ้ายังผมก็ใช้ชีวิตต่อไป ก็ถือลงทุนหุ้นตามปกติ ไม่ได้ต้องไปปรับอะไร ถ้าปรับลงมาถึง ก็แค่ขายออกตามแผน ก็จะได้ลดความเสี่ยงหุ้นตามที่ตั้งใจไว้ ถ้า SET ยังขึ้นต่อ สร้าง Peak ใหม่ๆ ผมก็เริ่มนับใหม่ไปเรื่อยๆ

โดย 5-10% แรกที่ยอมขาดทุนนั้น ผมถือว่า “ยอมจ่าย” เพื่อแลกกับการไม่ต้องมาปรับนั่นนี่บ่อยๆ และเพื่อแลกกับการไม่เสียโอกาสการลงทุน จากการที่หนีไปหลบนอกตลาดเร็วเกินไป

คุณล่ะครับ ตัดสินใจแบบไหน ? ไม่จำเป็นต้องเชื่อตามผม แต่ขอให้มีหลักการตัดสินใจที่ไม่ใช้อารมณ์!

ขั้นตอนที่ 4 : ติดตั้งระบบการตัดสินใจ หากพบว่าการตัดสินใจลดความเสี่ยงนั้นผิด!

แน่นอนครับ ว่าการตัดสินใจแบบนี้นั้นก็ผิดได้ เช่น พอสั่งขายปุ๊บ! หุ้นก็เริ่มเด้งขึ้นมาปั๊บ แต่หากตัดสินใจโดยดูเป็น Range ของการปรับตัวของดัชนี เช่นจากขั้นตอนที่ 3 ผมยอมให้หุ้นตกได้ 5-10% ก่อนที่จะลดพอร์ต

นั่นคือยอมให้หุ้นลงได้ 75 – 150 จุด ซึ่งสมมติว่าผมขายตอนที่ดัชนีลดลงไป 150 จุด แล้วดัชนีกลับเด้งขึ้นมา

ผมก็คงจะ “ยอมรับข้อผิดพลาด” แล้วก็ปรับพอร์ตกลับสภาพเดิม เมื่อตอนที่ดัชนีเริ่มเด้งขึ้นมาซัก 20-30-40-50-60-70-80-90-100 จุด ก็ยังได้ มันก็คงไม่ได้ไกลกว่าจุดที่ขายออกไปซักเท่าไหร่ ซึ่งค่าใช้จ่ายที่เกิดขึ้นเพิ่มเติม ทั้งจากค่าธรรมเนียมการซื้อขาย และจากการที่อาจต้องมาซื้อหุ้นกลับในราคาที่สูงกว่าเดิมเล็กน้อยนั้ ผมถือเป็น “เบี้ยประกัน” ที่จ่ายเพื่อปิดความเสี่ยง ซึ่งเมื่อความเสี่ยงไม่เกิดจริง เบี้ยประกันนั้นก็ต้องจ่ายไปทิ้งไป เป็นเรื่องปกติ แล้วเราก็จะได้ถือลงทุนต่อไปในระยะยาว ตามที่ตั้งใจไว้

คุณล่ะครับ… มั่นใจมั๊ย ? ว่าถ้ารู้ว่าผิดแล้ว จะยอมรับความผิด และดำเนินการปรับแก้ไขให้ถูกต้อง

ขั้นตอนที่ 5 : ติดตั้งระบบการตัดสินใจ หากพบว่าการตัดสินใจลดความเสี่ยงนั้นถูก!

ถ้าตัดสินใจลดหุ้นไปแล้ว ปรากฎว่าหุ้นก็ไหลลงต่อจริงๆ เราคงจะรู้สึก “เทพ” ขึ้นมานิดๆ ช่วงนี้ก็คงต้องใจเย็นๆ รอดูไปก่อน เพราะจุดที่ยากมากกว่าการออก ก็คือการตัดสินใจ “กลับเข้าไปลงทุน” เพราะจากประสบการณ์ของผมเองนั้น พอหุ้นถูกลง แล้วเรามีเงินสด มันจะมีอาการ “บีบคั้น” อยากที่จะกลับเข้าไปซื้อของถูก แต่คงเคยได้ยินใช่มั๊ยครับ “ว่าถูกแล้วยังมีถูกกว่า” หรือ “อย่าเสี่ยงไปรับมีดที่ตกจากฟ้า รอให้มันถึงพื้นก่อน แล้วค่อยไปหยิบเอาจากพื้น”

ส่วนใหญ่ถ้าไม่มีกระบวนการตัดสินใจที่ดี เราก็มักจะลงเอยไปที่การ “ซื้อเฉลี่ยเข้าไปจนเงินหมด แต่หุ้นก็ยังไม่หยุดตก” ดังนั้น ในการตัดสินใจซื้อกลับ ก็ต้องมีวิธีตัดสินใจที่ไม่ใช่อารมณ์เช่นเดียวกับตอนที่ขายออกมา

ซึ่งจะใช้กราฟ Average Drawdown และ Maximum Drawdown เป็นเครื่องมือก็ยังพอได้ครับ

เช่น หุ้นก็ตกผ่านมาได้ 4 เดือนแล้ว ตอนนี้ดัชนีก็เริ่มทรงๆ แต่ไม่รู้จะลงต่ออีกมั๊ย อาศัยสถิติในกราฟก็จะเห็นว่า ในอดีตที่ผ่านมา ในระยะ 4 เดือนนั้น หุ้นเคยตกจากจุด Peak โดยเฉลี่ยก็ประมาณ 26% กรณีที่ตกมากที่สุดก็ประมาณ 51% ดังนั้น ถ้าตอนนี้ระดับดัชนีวัดจากจุด Peak ก็ลดลงมาแถวๆ 30-40% แล้ว การจะเริ่มต้นเฉลี่ยเข้าไป ก็คงไม่ได้น่ากลัวมาก เป็นต้น

หรือจะอาศัยค่าวัดอื่นๆ โดยเฉพาะค่าวัดพวก Valuation เช่น P/E Ratio ก็นำมาใช้ได้เช่นกัน โดยปกติหลังวิกฤติตลาดหุ้นในอดีตที่ผ่านมานั้น Trailing P/E ของตลาดหุ้นไทยก็มักจะอยู่ที่ประมาณ 6-8 เท่า ถ้าเราเห็น P/E ใกล้เคียงระดับดังกล่าว ก็อาจจะพิจารณาเริ่มสะสมหุ้นกลับได้เช่นกัน (ส่วนตัวแล้ว ผมสังเกตว่า เวลาที่ P/E สูงๆ แล้วเราชิงขายไปก่อน มักจะพลาดตกรถได้ง่าย แต่ในเคสนี้ที่เห็น P/E ต่ำ แล้วเราซื้อเข้าไปเร็วเกินไปบ้าง ผมว่าไม่เสียหายอะไรมาก โดยเฉพาะกับการลงทุนระยะยาวที่เรารอได้ และราคานี้ยังไงเสีย แม้จะไม่ถูกที่สุด แต่ก็ปฎิเสธไม่ได้ว่าถูก!)

อยากเตือนว่า อย่าไปหวังว่าจะซื้อได้ที่จุดต่ำสุดเลยครับ แค่เราเลี่ยงการขาดทุนของเงินบางส่วนได้ และมีโอกาสได้มาซื้อเพิ่มตอนที่ราคาหุ้นลดลงมากๆ มันก็เป็นผลประโยชน์มหาศาลในระยะยาวแล้ว การหวังผลเลิศเกินไป แทนที่เราควรจะยิ้มได้ กลับจะกลายเป็นเครียดแทน เค้าจะว่าเราได้ว่า เป็นคนที่มีความสุขไม่เป็น นะครับ

บทสรุป

หวังว่าแผนการเตรียมรับวิกฤติที่เล่าให้ฟังข้างต้น จะช่วยทำให้ทุกท่านเกิดแนวความคิดที่จะลงทุนอย่าง “ไม่ประมาท” นะครับ ท่านใดที่เห็นด้วยก็ลองศึกษาเพิ่มเติมดูดีๆ ลองสร้างสถานการณ์จำลองขึ้นในหัว (Simulation) แล้วทดสอบตัวเองดูว่า ถ้าเกิดเหตุการณ์อย่างนั้นอย่างนี้ เราจะทำอย่างไร

ท่านใดที่ไม่เห็นด้วย หรือมีวิธีการที่เชื่อว่าเหมาะสมกว่า อันนี้ก็ไม่ว่ากันนะครับ ในตลาดหุ้นนั้นต้องมีคนที่คิดต่างกันอยู่แล้ว ไม่งั้นก็จะไม่เกิดการซื้อ-ขาย อย่ามองกันเป็นศัตรู แต่มองกันเป็นเพื่อน ลงทุนสำเร็จไปด้วยกันจะดีกว่า ^-^

ผมขอย้ำเจตนารมณ์อีกครั้ง ว่าบทความนี้เขียนขึ้น ไม่ได้ต้องการกระตุ้นให้ท่านซื้อๆ ขายๆ และไม่ได้ชี้นำว่าจะมีวิกฤติเกิดขึ้น เพราะผมเองก็รู้ไม่ต่างจากที่ท่านรู้ จะเห็นว่าโดย Criteria ต่างๆ ที่ตั้งไว้ แผนนี้อาจจะแทบไม่ได้ใช้เลยในยามปกติ และก็ยังสามารถปรับตั้งให้มีความไวน้อยกว่านี้ก็ได้ แค่อยากให้มีไว้ในเป้ เวลาที่เดินทางไกล เผื่อว่าได้ใช้เท่านั้นเองนะครับ วิธีการตัดสินใจก็ง่ายๆ เอาแบบบ้านๆ แต่ก็หวังว่า นี่จะเป็นอีกวิธีการหนึ่งที่ง่าย แต่ให้ผลดีกับทุกท่านครับ

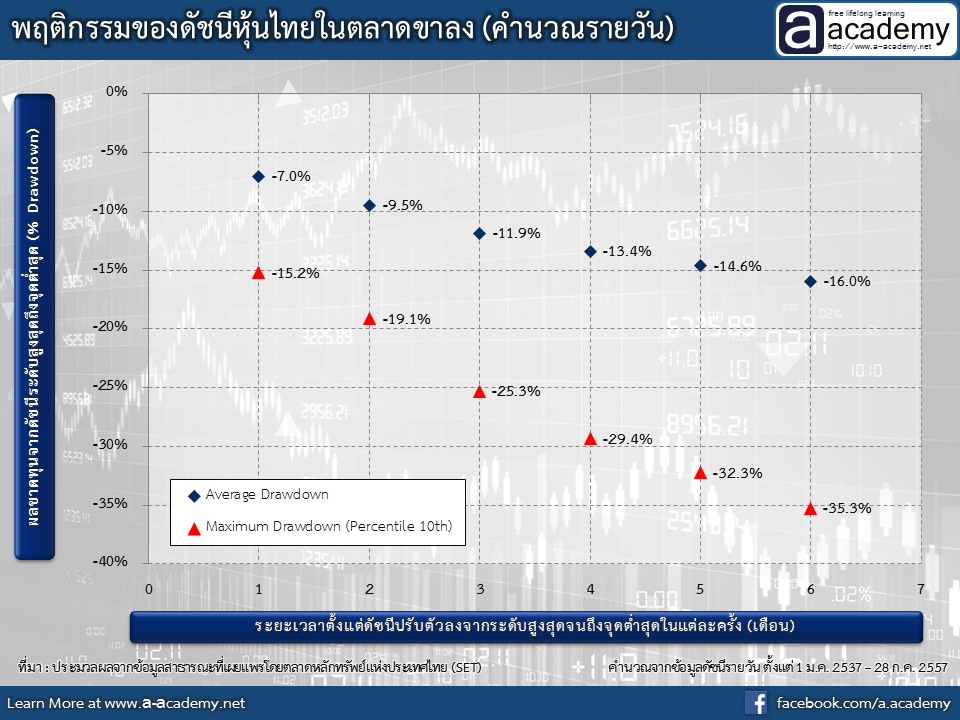

29/07/14 @ 12.18 – Update ข้อมูลโดยใช้ดัชนีรายวันในการคำนวณ

หลังจากที่โพสบทความนี้ไปไม่กี่ชั่วโมง ผมก็หาราคาดัชนีตลาดหลักทรัพย์แบบ “รายวัน” ย้อนไปตั้งแต่ปี 2537 ได้ ผมจึงทำการคำนวณค่า Average และ Maximum Drawdown มาให้ใหม่ เพิ่มเติมจากแบบที่คำนวณโดยใช้ข้อมูลรายเดือนด้านบน

โดยค่าที่คำนวณจากดัชนีรายวันนี้ จะมีความ “ละเอียด” และ “ครอบคลุม” สถานการณ์ต่างๆ ได้ดีกว่าค่าที่คำนวณจากดัชนีรายเดือน แต่ก็ไม่ถึงกับต่างกันแบบคนละทิศคนละทาง และยังคงสามารถนำมาใช้ประกอบการตัดสินใจตามวิธีการในบทความนี้ได้ทุกประการ

สำหรับการคำนวณแบบรายวันนั้น เนื่องจากมีค่า Outliers ที่กระโดดออกมาจากข้อมูลอื่นๆ ค่อนข้างมาก

ดังนั้น แทนที่จะแสดง Maximum Drawdown โดยใช้ผลขาดทุนค่าต่ำสุดที่เคยเกิดขึ้นในอดีต ผมจึงขอใช้เป็นผลขาดทุนที่อยู่ ณ ตำแหน่ง Percentile ที่ 10 แทน ซึ่งความหมายของมันแบบคร่าวๆ ก็คือ ในอดีตนั้น จะมีผลขาดทุนชนิดสุดโต่งในบางช่วงของการลงทุน ที่มีโอกาสจะขาดทุนทะลุค่า Maximum Drawdown ที่แสดงในกราฟนี้ได้ แต่มีโอกาสเกิดขึ้นน้อยมากครับ

ปี 2013 set ติดลบไม่ใช่เหรอครับ ไม่น่าบวกถึง 16%

เป็นผลตอบแทน กรณีที่ถือถึงปัจจุบันครับ

ถ้าคนที่ถือ LTF ต้องถืออย่างน้อย 5 ปี ในภาวะตลาดขาลงควรทำยังไงครับ ขอบคุณครับ

ทำได้ค่อนข้างจำกัดครับ คือต้อง Switch ไปกอง LTF ที่มีหุ้นน้อยลง

ซึ่งก็จะลดหุ้นลงมาได้เต็มที่ประมาณ 30%

คือมาถือหุ้นอยู่ที่ประมาณ 70% ของพอร์ต

(เนื่องจากกฎหมายบังคับไว้ว่า LTF ต้องห้ามมีหุ้นน้อยกว่า 65%)